04:21 Как брать в долг у банка: особенности получения и использования кредитов |

|

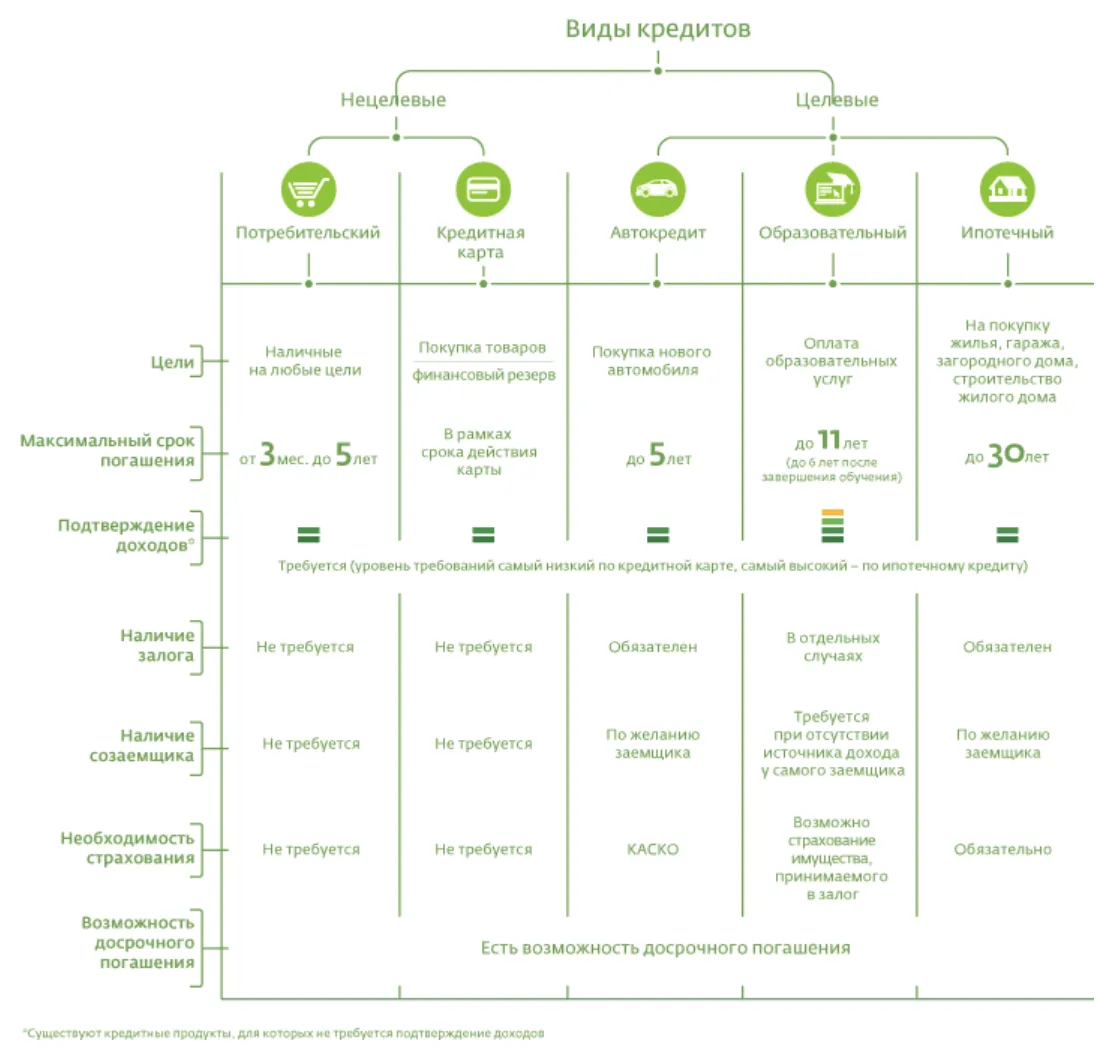

По назначению кредиты делятся на потребительские и целевые. Первые выдаются на любые цели (обычно наличными деньгами). Вторые – на приобретение конкретного товара (услуги) или объекта недвижимости (покупка машины, квартиры, оплата образования), что отражается в договоре. Существуют специальные люди и организации, которые дают в долг: ростовщики, ломбарды и другие частные кредиторы и, наконец, банки. Чем они отличаются?

На заметку! Уровень процентной ставки по кредиту зависит от многих обстоятельств, среди них основное значение имеет фондирование банка, то есть средства, которые ему удалось привлечь для своих операций.

Если заемщику требуется большая сумма кредита, то банк потребует предоставить обеспечение, гарантии или поручительство третьего-лица. В то же время если клиенту не хватает дохода для получения необходимой суммы, то он также может привлечь созаемщиков или отдать что-то в залог (предоставить обеспечение). Наиболее рискованны операции банков по потребительскому кредитованию (если они без обеспечения), поэтому их суммы меньше, и процентные ставки по ним выше. Вы можете рассчитывать, что сумма кредита будет больше, а процентная ставка ниже, если на вас в банке оформлена зарплатная карта. Ну и, конечно, если вы берете его под залог. Величина кредита, который банк готов предоставить под залог, напрямую зависит от стоимости закладываемого имущества. Она должна покрывать не только размер ссуды, но и размер платы за пользование ею. Особое место среди целевых кредитов занимают ипотечные кредиты, особенность которых в том, что они чаще всего выдаются под залог приобретаемого объекта недвижимости. Также залогом могут служить имущественные права, земля или другой объект недвижимости. Кроме того, ипотеку отличает высокая по сравнению с другими видами кредита максимальная сумма, выдаваемая банком заемщику. И, конечно, длительный срок: ипотеку можно брать на 20-30 лет. Благодаря этим особенностям процентные ставки по этому виду кредита обычно ниже.

При получении ипотечного кредита требуется первоначальный взнос – например, 10% от стоимости жилья. Внимание! Залог нельзя продать или поменять, а для сдачи заложенного жилья в аренду требуется согласие банка. Залог недвижимости подлежит обязательной государственной регистрации. Срок ипотеки длительный, а ее максимальная сумма выше, чем у других видов кредита. Российское законодательство требует от банков оформлять страхование приобретаемой недвижимости и самого заемщика. Выбрать кредит не так сложно. Большинство кредитов – целевые, и если вы хотите приобрести машину, то ваш выбор – автокредит, а если вы покупаете жилье или, к примеру, гараж – то оформляйте ипотеку. Важнее знать основные условия по тому или иному кредиту и ваши возможности по его погашению. При выборе кредита избегайте спонтанных решений. Изучите разные предложения. Учтите, что срочные кредиты, а также кредиты по кредитной карте оплачиваются по повышенной ставке (если выйти за рамки льготного периода). Имейте в виду, что стоимость «бесплатных» кредитов, которые предлагают в магазинах, уже включена в цену товара. Внимание! Самый большой риск, который подстерегает при безответственном отношении к кредиту – возникновение задолженности. Любое нарушение графика погашения приводит к нарастанию задолженности, к которой добавляются санкции банка. Старайтесь, чтобы ежемесячные выплаты по кредитам не превышали 30% от вашего ежемесячного дохода. Если у вас возникли финансовые проблемы, обратитесь в банк с просьбой о пересмотре графика платежей. Кредитные карты: подушка безопасностиПрежде всего стоит сказать, что банковские карты бывают дебетовыми, дебетовыми с овердрафтом, кредитными. Расчетная (дебетовая) карта позволяет использовать для расчетов средства ее держателя на банковских счетах (зарплата, пенсия, пособия, вклады). Кредитной картой рассчитываются исключительно за счет средств банка, предоставленных держателю карты в соответствии с условиями кредитного договора. Внимание! При оформлении кредитной карты тщательно изучите тарифы и правила пользования картой. Обратите внимание на размер комиссии, взимаемой за разные операции, минимального взноса для погашения кредита и спектр предоставляемых услуг. Чем отличается кредитная карта от потребительского кредита?

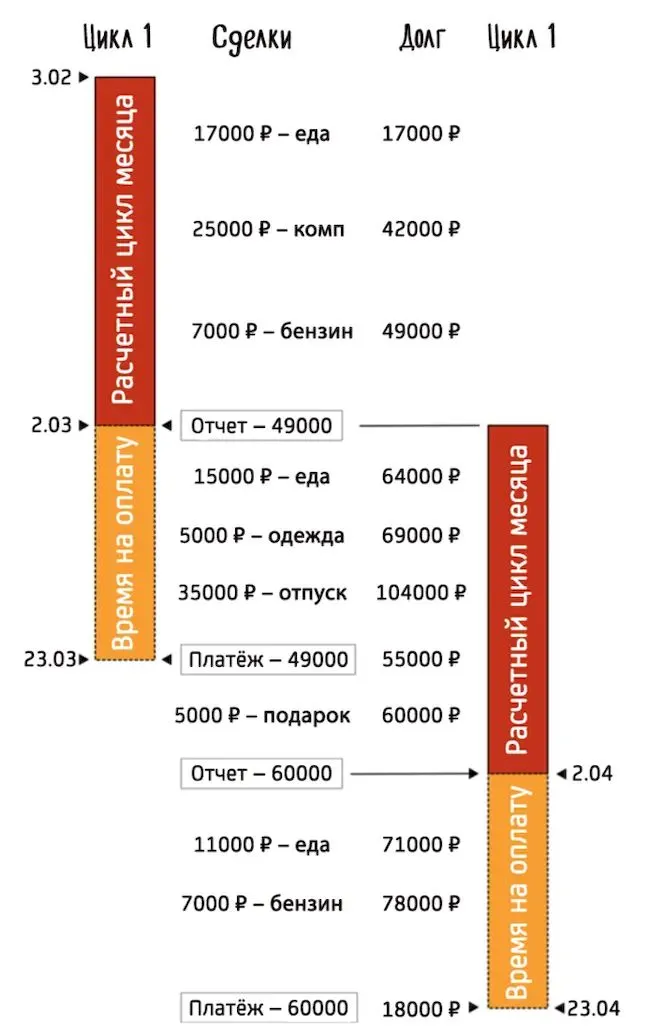

Итак, у кредитных карт имеется льготный период кредитования, так называемый «grace period» (у каждого банка – свой), во время которого проценты не начисляются. Льготный период не распространяется на операции по снятию наличных денег и переводу средств с карты на другой счет. Некоторые банки накладывают ограничения на покупку электронной валюты и некоторые платежи через сервисы интернет-банкинга. На операции, которые не подпадают под действие льготного периода, в любом случае начисляются проценты.

Выделяют две основные схемы расчета льготного периода:

Условия льготного периода считаются выполненными только тогда, когда задолженность гасится полностью. Даже при наличии мизерного остатка проценты будут начислены на всю сумму долга за весь период пользования деньгами, начиная с даты покупки. В случае погашения долга меньшими суммами, чем предусмотренный в договоре минимальный платеж, банк начислит штраф.

Важно! Зачисление средств нередко происходит с задержкой, поэтому погашайте кредит как минимум за три дня до окончания льготного периода (с учетом выходных). Кредитная карта помогает успешно и оперативно решать краткосрочные проблемы нехватки денег, однако ее использование требует самодисциплины и постоянного соблюдения сроков льготного периода. Контролировать все операции по кредитной карте и вовремя погашать долг вам поможет подключение системы СМС-оповещений. Советы по безопасному использованию кредитной карты

Учтите! Для звонка в банк необходимо помнить кодовое слово, чтобы сотрудник банка мог вас идентифицировать. |

|

|

| Всего комментариев: 0 | |