04:10 Что такое кредитная карта и на каких условиях работает |

|

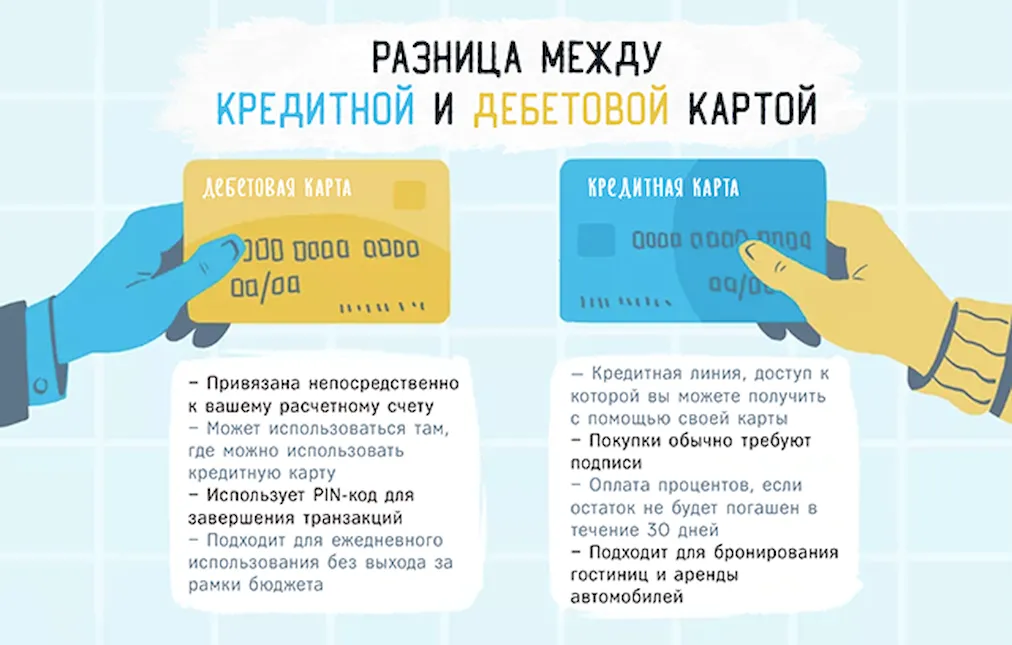

Кредитная карта является одним из основных финансовых продуктов, предлагаемых банками по всему миру. Хотя работать с ней очень удобно и она даёт вам доступ к большому количеству дополнительных функций, может также стать опасностью для домашнего бюджета. Чем отличается кредитная карта от дебетовой картыБольшинство взрослых россиян имеет в кошельке банковскую карту. В основном, это дебетовые или кредитные карты. Хотя они имеют несколько общих характеристик, между ними также имеются существенные различия. Дебетовая карта выдается к счету в банке и связана с его балансом. Выполняя какие-либо операции с помощью этой карты, Вы используете деньги со счета. Если их там нет, и не будет возможности оплаты картой. Вы не сможете иметь карту этого типа без создания банковского счета. С помощью дебетовой карты можно не только оплачивать, например, покупки в магазине или в интернете, но также снять наличные в банкомате. Такие выплаты, как правило, бесплатные на всей территории страны, а общая сумма сборов за использование карты не превышает нескольких сотен рублей в год.

Кредитная карта – самостоятельный продукт. Для её создания не нужен расчетный счет, ни даже внесение денег в банк. Выполняя операции с такой картой, Вы платите деньгами банка, который предоставляет Вам кредит. Таким образом, держатель кредитной карты имеет доступ к дополнительным средствам, до нескольких сотен тысяч рублей. Конечно, эти деньги предоставляются не бесплатно. За долги нужно платить. С кредитной картой связаны также многочисленные тарифы, значительно выше, чем в случае дебетовой карты. Параметры кредитных картНа рынке практически нет двух одинаковых кредитных карт. Каждая из них имеет определенный набор параметров, которые могут быть лучше или хуже с точки зрения клиента. Основным является, так называемый, льготный период. Как правило, он составляет от 45 до 60 дней. За это время клиент может выплатить долг совершенно бесплатно. Даже если использовать весь кредитный лимит, то при условии погашения долга в срок (до конца указанного срока в отчёте), не заплатит ни копейки процентов. Чем больше беспроцентный период, тем лучше для клиента, поэтому банки часто делают из этого параметра главный аргумент в рекламе кредитных карт.

Стоит внимательно читать условия использования карты. Может ведь оказаться, что периодом bezodsetkowym не распространяется на операции с наличными. В таком случае, за снятие денег в банкомате или сделать перевод, вам нужно будет заплатить не только комиссию, но и проценты. Не менее важным параметром является предел доступных средств на карте. Практически всегда он составляет, по крайней мере, несколько десятков тысяч рублей. Для некоторых карт может превысить пол миллиона рублей, и ничего не мешает, чтобы он был ещё выше. Основой, при определении лимита, а также при выдаче карты является кредитный рейтинг клиента. Если банк считает, что кто-то будет иметь проблемы с выплатой долгов, то ему не выпустят карту. Выбирая кредитную карту, стоит обратить внимание на процентные ставки. Они могут быть различным для наличных и безналичных операций. Как правило, они достаточно высоки. Проценты за кредитную карту, конечно, будут больше, чем при любом другом виде займа, которые предлагают банки. (Верхний предел, как правило, составляет четырехкратный размер ставки рефинансирования Центрального Банка России, но, обычно, ниже). Другим важным параметром является платежный цикл, то есть день в месяце, в который создается список всех операций (отчёт), а клиент получает выписку вместе с суммой для погашения. Цикл не должен закрываться в конце месяца, часто это может быть любой день. Выбирая кредитную карту, следует также обратить внимание на минимальный процент погашения. Если клиент не будет каждый месяц выплачивать эту сумму от долга, то банк предпримет против него действия для взыскания. Сборы, связанные с использованием кредитной картыС использованием кредитной карты связаны также многочисленные сборы. В отличие от дебетовой карты, их список может быть довольно долгим и привести к тому, что обслуживание карты может стоить её владельцу нескольких десятков тысяч рублей в год.

Конечно, не все расходы возникают в любом банке. Некоторые кредитные карты будут для клиента дешевле в обслуживании, другие дороже. Активное использование карты может помочь вам в значительной минимизации расходов. Иногда можно даже избавиться от всех затрат. Как грамотно использовать кредитную картуКредитные карты являются продуктом, предназначенным только для ответственных людей. Не стоит пренебрегать своей задолженностью – это быстрый путь падения в «финансовую яму». Если долг будет большой, может даже стать причиной жизненных драм. Поэтому стоит использовать кредитные карты разумно. Важно, прежде всего, осознание собственных возможностей и финансовых ограничений. Если у Вас имеется подозрение, что в этом месяце Вы не сможете погасить задолженность, лучше ограничить использование карты. Регулярное погашение, впрочем, является основой для «безопасного использования» всех видов задолженности. Важна также безопасность самой карты. Никогда не следует её отдавать другому человеку (даже близкому), а в случае кражи или утери необходимо сразу блокировать и обращаться в банк для перевыпуска. Вы также можете установить дневной лимит расходов по кредитной карте. При правильном подходе к управлению кредитной картой, Вы даже сможете зарабатывать на ней. Достойны внимания также многочисленные бонусы и скидки, связанные с оплатой картой. |

|

|

| Всего комментариев: 0 | |