07:13 Типы платёжных карт: что важно знать об использовании |

|

Учитывая тот факт, что только в России используется больше 100 миллионов платежных карт, кажется, что мы уже знаем всё об этом способе оплаты. Однако, можете ли вы с полной уверенностью сказать, что знаете, что такое платежная карта и как её безопасно использовать? Что такое платежная карта?Платежная карта – это электронный платёжный инструмент, который выдаётся финансовыми учреждениями. Их эмитентами являются банки, но на рынке также могут присутствовать карточки, выпущенные финансовыми посредниками, коммерческими сетями, автозаправочными станциями и телекоммуникационными компаниями. С помощью платежной карты вы можете производить безналичные расчеты за товары и услуги в торговых и сервисных точках, банкоматах, а также через Интернет и телефон. Устройство платежной картыВы, вероятно, являетесь владельцем хотя бы одной платежной карты, но думали ли вы когда-нибудь, что её конструкция строго определена стандартами ISO? Именно использование универсальных параметров карты позволяет использовать её практически в любой точке мира.

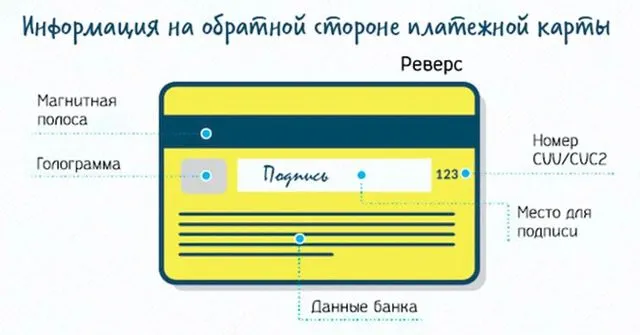

В соответствии со стандартами ISO, платёжная карта (за исключением виртуальной карты, не имеющей физической формы) представляет собой кусок пластика размером 54 на 86 мм. Каждая карта снабжена магнитной полосой и/или микропроцессором (так называемый, чип), и на обеих её сторонах содержится такая информация, как имя и фамилия держателя карты (в редких случаях карта лишена этих данных), название банка, идентификатор карты, срок её действия, а также код CVV или CVC для онлайн-транзакций. Типы платежных картВ зависимости от принятого критерия, вы можете столкнуться с разделением платежных карт в соответствии, среди прочего, с методом расчета транзакций, технологией записи данных, типом пользователя и даже богатством владельца карты. Платежная карта в соответствии с методом расчета транзакций:

Платежные карты по критерию технологии записи данных:

Если используется критерий благосостояния клиента, выделяются следующие платёжные карты: классическая, серебряная, золотая или платиновая. Однако, это разделение касается не статуса вашего аккаунта, а дополнительных привилегий для состоятельных клиентов банка. Имея в одном из банков серебряную, золотую или платиновую карту, вы можете использовать, например, дополнительную страховку, депозиты на льготных условиях, специальные программы скидок и т.д. Интересно, что во многих банках можно выбирать серебряные или золотые карты, даже при довольно низком доходе. Фактически, только платиновые карты – это предложение, адресованное состоятельным клиентам банка. Если вы думаете об оформлении одной из этих карт, вы должны знать, что это довольно дорогое решение. Вы получаете дополнительные услуги и предложения, недоступные обычному клиенту, но взамен банк взимает более высокую плату за использование карты. Стоит ли её использовать? Это зависит от ваших индивидуальных потребностей и предпочтений. Кроме того, существуют карты для институциональных (так называемых, корпоративных) клиентов, а также карты на предъявителя (например, карты предоплаты). Безопасность платежной картыОснова безопасности вашей платежной карты – это PIN-код (персональный идентификационный номер). Это число, которое позволяет вам аутентифицировать ваши данные. В случае магнитных карт номер карты и присвоенный ей PIN-код шифруются с использованием алгоритма DES или 3DES. Такие данные, как название банка, номер карты и срок её действия, хранятся непосредственно на карте, а установленный PIN-код хранится в базах данных вашего банка. Во время транзакции устройство, считывающее данные, хранящиеся на карте, отправляет в банк запрос на подтверждение правильности введенного вами кода. Положительная проверка позволяет вам указать свой платёжный счёт, связанный с картой, а затем запрос отправляется в учетную систему эмитента для авторизации суммы транзакции. Только после одобрения авторизации транзакция завершается. В случае чип-карт с системой EMV процесс проверки может выполняться самим микропроцессором карты без необходимости подключения к IT-системе банка. Это решение повышает безопасность транзакций и сокращает время их реализации. Когда вы решаете совершать онлайн (удаленные) платежи с использованием стандартной платежной карты, вы не можете аутентифицировать транзакцию с помощью PIN-кода. В этой ситуации будет использоваться трёхзначный код подтверждения CVC2 (MasterCard) или CVV2 (Visa), который вы найдете на обратной стороне своей карты, в поле (или рядом с ним) с подписью. Этот код хранится только на карте и в информационной системе банка, и его хранение продавцами запрещено. В соответствии со стандартами безопасности, разработанными Советом по стандартам безопасности индустрии платежных карт, код CVC2/CVV2 предназначен только для подтверждения онлайн-транзакций. Вы также должны помнить, что меры защиты, представленные в тексте выше, не могут заменить здравый смысл. Не предоставляйте данные своей карты, когда это не нужно. В случае утраты карты (кражи или потеря) немедленно сообщите об этом банку, который немедленно её заблокирует. Также спросите об условиях страхования платежных карт, предлагаемых банками. Такая страховка в значительной степени (или полностью) передаёт банку ответственность за несанкционированные транзакции, осуществленные с украденной картой. |

|

|

| Всего комментариев: 0 | |