08:48 Как правильно брать кредит в банке: расчёт суммы и выбор валюты |

|

Кредиты открывают перед нами большие возможности, но, чтобы они принесли только пользу и не навредили личному и семейному бюджету, важно правильно рассчитать свои финансовые силы. Кредитные условияЛюбой кредит обладает четырьмя ключевыми характеристиками. Каждая из них оказывает существенное влияние на то, насколько легко заемщик будет справляться с выплатами по кредиту.

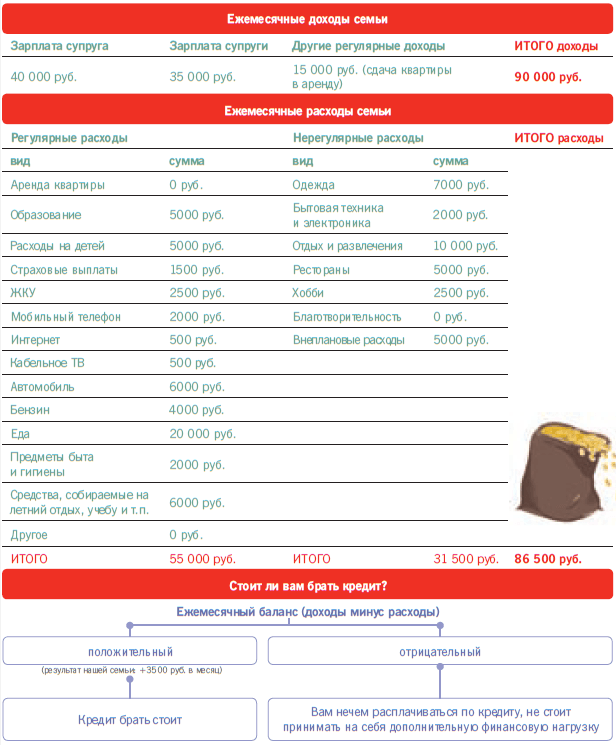

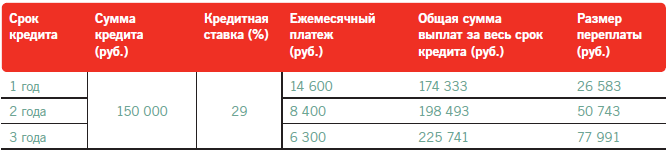

Речь идет о сумме займа, его виде, валюте и сроке. Разберем все эти характеристики по отдельности. Оптимальная сумма кредитаКредиты придуманы не для бедных людей – это один из ключевых постулатов современной системы финансирования. Если человек живет от зарплаты до зарплаты, с трудом расплачиваясь по текущим счетам, и не может позволить себе ничего, кроме покупки еды и самых нужных бытовых мелочей, он не должен брать кредит. Это непреложное правило. Ведь если он возьмет в долг деньги на покупку, предположим, нового холодильника, это значит, что ежемесячно ему придется выделять из личного бюджета сумму, которая раньше уходила на пропитание. Что же это значит – ему придется голодать? В реальности, конечно, такая ситуация маловероятна: в способности клиента выплачивать кредит заинтересован сам банк, поэтому он тщательно проверяет потенциального заемщика, прежде чем принять решение о выдаче ему денег. Однако банку может быть неизвестна вся информация о финансовых обязательствах человека. Он судит по формальным признакам – размеру заработной платы, прочих доходов (например, от сдачи квартиры в аренду и т.п.) – и на их основании принимает решение о том, хватит ли клиенту денег на погашение кредита и нормальное существование. В мировой финансовой практике принято считать, что размер ежемесячных выплат по займу не должен превышать 30-40% месячного дохода заемщика. Если у человека будет менее 60% привычного дохода, как установили эксперты, то он может не справиться с таким финансовым бременем. При этом нужно учитывать, что, принимая решение о выдаче кредита, банк ориентируется только на известные ему данные. Он может не знать, что из своего ежемесячного дохода клиент уже тратит 20% на обучение ребенка или помощь престарелым родителям. Если к этим расходам он прибавит еще и кредитную нагрузку, это может очень серьезно сказаться на его личном бюджете. Поэтому прежде чем брать кредит, следует самому рассчитать, сумеете ли вы его выплачивать, не станет ли это для вас непосильным бременем. Проведите простой эксперимент: в течение недели (а лучше месяца) ведите простые расчеты – сколько денег вы тратите на повседневные нужды (еду, предметы быта, транспорт и т.д.). Прибавьте к ним постоянные крупные расходы (оплата обучения, квартплата, постепенное накопление денег на отпуск). А затем к получившейся сумме приплюсуйте нерегулярные (рестораны, одежда, бытовая техника) и внеплановые расходы (подарки на дни рождения друзей, средства на ремонт неожиданно сломавшегося телевизора и пр.). Если после всех этих манипуляций у вас останется свободная сумма, можете отправляться в банк за кредитом. Посмотрите таблицу приведенную вначале статьи, заполнив такую таблицу, вы узнаете, сможет ли ваша семья осилить кредитную нагрузку (если у вас есть доходы или расходы, которых нет в таблице, их надо обязательно указать). Калькулятор кредитоспособностиВозьмем для примера семью из трех человек – супруга, претендующего на кредит, его жены и маленького ребенка. Они живут в собственной квартире, у них есть автомобиль и небольшая квартира, которую они сдают в аренду. Также супруга получает второе высшее образование по профессии маркетолог в частном ВУЗе. Если калькулятор показал, что кредит вы сможете осилить, это еще не повод брать максимально доступную вам сумму. Предположим, вы планируете приобрести мебель на кухню стоимостью 60 тыс. рублей. Не нужно просить у банка 100 тыс. «на всякий случай», возьмите именно ту сумму, которая вам необходима на покупку нужной вещи. С каждого лишнего рубля вам придется платить проценты, а если эти деньги не были так необходимы, зачем переплачивать? Виды банковских кредитовСовременному россиянину доступен целый ряд различных видов займов. Наиболее распространенные из них: кредитные карты, нецелевые кредиты (так называемые займы на неотложные нужды), целевые (на покупку, например, техники в магазине), а также авто- и ипотечные кредиты. У каждого из них свое предназначение, и не стоит этим пренебрегать. Например, кредитные карты – чрезвычайно удобный инструмент получения дополнительных денег на короткий срок. Если вам, скажем, не хватает пары дней до зарплаты и появилась необходимость приобрести новый телевизор взамен поломавшегося старого, кредитка – лучший инструмент. Особенно если по ней есть беспроцентный период, в течение которого кредитом можно пользоваться вообще бесплатно, не внося никаких процентов. Валюта займаВопрос о валюте кредита тоже очень важен. В чем брать его – в долларах США, рублях или евро? С одной стороны, валютные кредиты заманчивы, так как ставки по ним зачастую ниже, чем по рублевым. Однако предсказать поведение валют очень сложно. Многие россияне, взявшие деньги в долг в валюте в 2008 году, столкнулись с серьезной проблемой: в связи с ростом курсов евро и доллара США в начале 2009 года их выплаты существенно увеличились. И от таких ситуаций никто не застрахован. Поэтому на вопрос о выборе валюты займа эксперты всегда дают один ответ: берите кредит в той, в которой получаете доход. Если основной источник вашего заработка – зарплата в рублях, то и кредит стоит взять в рублях, так вы снизите валютный риск. А если, например, у вас есть зарубежная недвижимость, которую вы сдаете, получая ренту в евро, то можете позволить себе и кредит взять в евро. Рост или падение этой валюты не отразится на вашей способности платить долги: получая определенную сумму из-за границы, вы ее же будете перечислять в банк в счет погашения кредита. Срок погашения кредитаВсем известно, что чем на больший срок берется кредит, тем меньше ежемесячные выплаты по нему. Это действительно так. Поэтому люди с невысоким доходом часто берут кредит на максимально длинный срок. Но попробуйте пересчитать общую сумму, которую вы в итоге заплатите, и только после этого решите, какой именно срок для вас оптимален. Правда, самостоятельно производить такие подсчеты вам, возможно, не захочется – формула, по которой они осуществляются, достаточно сложна. Поэтому самый простой способ – попросить менеджера банка сделать для вас эти подсчеты на разный период времени (например, год, 2 и, допустим, 3 года). Исходя из полученных цифр вы и сможете выбрать минимально допустимый для вас срок кредита, позволяющий выплачивать проценты без ущерба для личного бюджета. Пример того, как меняются ежемесячный платеж и размер переплаты в зависимости от срока кредита, приведен в таблице 2 (в расчетах учтена также комиссия за выдачу кредита).

Конечно, если вы хотите, чтобы выплаты по кредиту вообще очень слабо влияли на ваш бюджет, можно взять заем на больший период времени. Только не забывайте в этом случае, что общая сумма, которую нужно будет вернуть, окажется существенно выше, чем если бы вы получили краткосрочный кредит. Как мы смогли убедиться, разнообразие кредитов, доступных современному россиянину, сегодня действительно велико. И из их видов можно выбрать именно тот, который идеально подходит под вашу ситуацию. Для этого нужно просто немного времени и внимания: вооружившись ручкой и калькулятором, сделайте несколько подсчетов, сравните различные варианты, которые предлагает вам банк, и выберите тот, который устроит вас более всего. Так вы сможете воплотить свои мечты в реальность уже сегодня и сделаете это без ущерба для личного и семейного бюджета. |

|

|

| Всего комментариев: 0 | |