04:39 Типы страхования и выбор правильного полиса страховой защиты |

|

Жизнь непредсказуема – с каждым из нас может случиться что угодно и когда угодно. Последствия несчастных случаев и других непредвиденных ситуаций могут быть весьма тяжелыми (утрата имущества, потеря денег, ухудшение здоровья). И чтобы с ними справиться, важно иметь денежные средства. Но, откуда их взять? У вас есть зарплата и сбережения, возможность продать имущество или взять деньги в долг. А если денег не хватит? В самом деле, какие сбережения надо иметь, чтобы купить новое жилье взамен сгоревшего? Любой способ решения таких проблем собственными силами приведет к серьезному ухудшению вашего уровня жизни. Для таких случаев необходим специальный источник средств, который обеспечивает страхование.

Его суть в том, что убытки застрахованного лица возмещаются из средств заранее созданного страхового фонда. Такой фонд формируется путем уплаты страховых взносов каждым, кто в нем участвует. Причем размер взносов зависит от вероятности события, на случай которого производится страхование, и суммы, которую страховщику предстоит выплатить, если это событие произойдет. Первая концепция страхования обнаружена еще за два тысячелетия до нашей эры на Ближнем Востоке: купцы, снаряжая торговый караван, договаривались сообща возмещать ущерб тому, кто в пути потеряет товар из-за ограбления. В России первое страховое учреждение (при заемном банке) было создано в 1766 году. Рынок современного страхования отличается большим количеством страховых компаний, увеличением размеров их капитала, разнообразием страховых услуг, а также бурным развитием онлайн-страхования. Государство ведет надзор за страховой деятельностью с целью защиты интересов потребителей. Важно! Главное преимущество страхования в том, что возмещение убытков может быть намного больше уплаченного взноса. Число участников страхового фонда (тех, кто платит взносы) значительно превышает число тех, кто получает выплаты из него – ведь несчастные случаи и стихийные бедствия происходят, на наше счастье, далеко не с каждым. Какие бывают типы страхованияВы уже, наверно, поняли, что страхование вещь полезная, а иногда даже необходимая. Ведь есть страхование добровольное, а есть обязательное, когда законом устанавливается, кто и на каких условиях должен заключить договор. Важно! Тому, кто по закону должен иметь договор обязательного страхования (например, владельцу автомобиля), но не заключил его, грозит штраф. А вот при добровольном страховании каждый может сам решить, нужен ему этот договор или нет. Страхование подразделяется на личное и имущественное. Личное страхование обеспечивает граждан средствами в случае наступления негативных событий, связанных с их жизнью или здоровьем. Договоры страхования жизни решают две задачи:

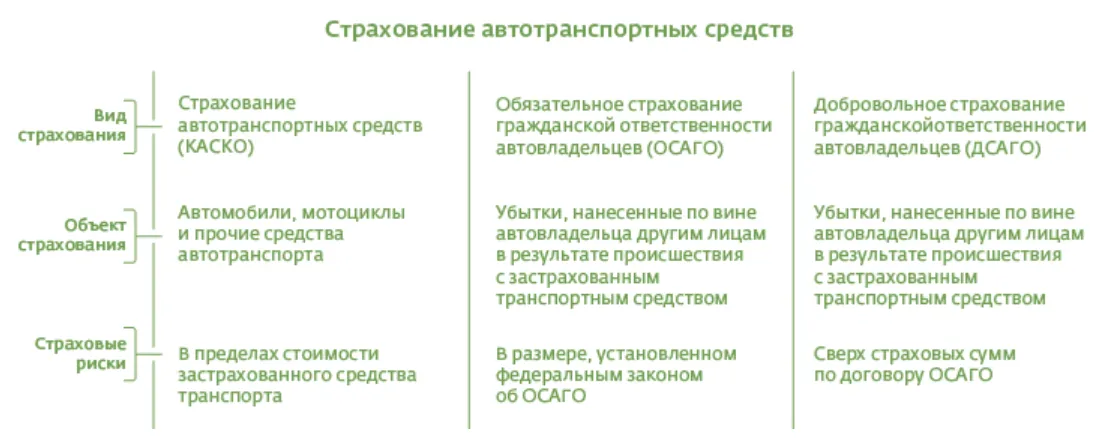

На заметку! Банки нередко предлагают своим клиентам заключать договоры страхования, осуществляя партнерские программы со страховыми компаниями. Что такое страхование здоровья?Если здоровье застрахованного лица пострадает в результате несчастного случая или болезни, страховая компания обеспечит ему предоставление медицинской помощи (медицинское страхование) или выплатит определенную сумму (страхование от несчастных случаев и болезней). В имущественном страховании выделяют страхование имущества, гражданской ответственности и предпринимательских рисков. Практически любое имущество (дом, квартиру, автомобиль и т.д.) вы можете застраховать на случай его утраты или повреждения. При наступлении страхового случая вам возместят затраты на восстановление поврежденного имущества или на приобретение нового взамен утраченного. Важно! При получении ипотечного кредита необходимо застраховать объект недвижимости, под залог которого выдается кредит. Застраховав свою гражданскую ответственность, вы избавитесь от необходимости компенсировать вред, нанесенный вами другим лицам. Например, при страховании ответственности автовладельцев страховое возмещение получают другой автовладелец или пешеход, которые пострадали из-за ДТП, совершенного страхователем. Сами банки тоже заключают договоры страхования предпринимательских рисков, защищая свой бизнес от мошенничества сотрудников, взлома электронных сетей, грабежа банкоматов, приема поддельной валюты и т. п. Как выбрать страховую компаниюКогда вы уже решили, какой договор страхования вам нужен, остается главный вопрос – с кем его заключать? На рынке есть две группы участников: страховщики и страховые посредники. Страховщики получают страховые взносы страхователей, формируют из них страховые резервы и производят выплаты при наступлении страховых случаев. Главный критерий выбора страховой компании – надежность. Вы уже знаете, что система страхования банковских вкладов в России есть. А вот системы государственных гарантий по договорам добровольного страхования нет. Значит, если ваш страховщик разорится, вы, скорее всего, ничего не получите. Итак, сначала выясните, имеет ли организация лицензию на право заключать нужные вам договоры страхования в вашем регионе. Затем оцените надежность и финансовое состояние компании. На что следует ориентироваться:

Не забыли о второй группе участников страхового рынка – страховых посредниках? Это страховые агенты и страховые брокеры. Их задача – помочь страхователю найти страховщика. Важно! Если страховая компания не выполняет обязательств, посредник никакой ответственности за это не несет. Страховые агенты (как физические, так и юридические лица) работают от лица конкретной страховой компании. Часто в этой роли выступают коммерческие банки. Ведущие банки строго отбирают страховщиков, чтобы не потерять доверие клиентов. При выборе агента имеет смысл остановится именно на них. Страховой брокер обычно не представляет интересы конкретного страховщика, он консультирует клиентов по вопросам страхования. Нередко страховые компании (и ведущие банки) предлагают пакетные страховые продукты, в которые включены несколько видов страхования, связанных общей целью. Например, страхование имущества и гражданской ответственности; страхование жизни и здоровья; страхование на время путешествия. Эти продукты отличаются простотой и удобством оформления. Что еще стоит знать о страхованииДоговор страхования – сложный юридический документ, и именно он определяет, как будут решаться вопросы, если произойдет страховой случай. На что нужно обратить внимание:

Для многих важен размер страховых взносов. Однако, если страховщик предлагает заключить договор, по которому ваши взносы будут заметно ниже, чем у других компаний, есть вероятность, что эта компания не выполнит своих обязательств. Низкие тарифы часто предлагают компании, которые рассчитывают привлечь клиентов за счет ценовой конкуренции (демпинга). Но тогда велик риск, что собранных компанией взносов не хватит для расчета по всем страховым случаям. Заключать договор с таким страховщиком можно только тогда, когда вы уверены в его надежности и понимаете, чем обусловлено такое предложение. Если же вы все равно не уверены в своей страховой компании, вы можете перестраховать договор с ней в другой страховой компании. И в случае если первая не сможет выплатить вам все деньги при наступлении страхового случая, вторая компания обязана будет сделать это на основании договора перестрахования. |

|

|

| Всего комментариев: 0 | |