08:15 Как получить самый выгодный ипотечный кредит на покупку жилья |

|

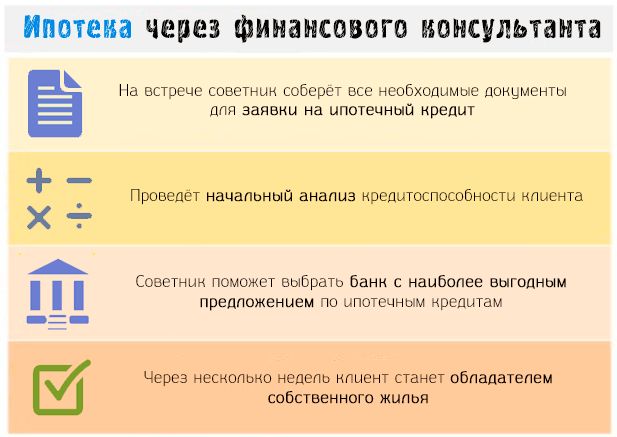

Если Вы решили, что Вам нужна ипотека, то время совершить следующий шаг: выбрать банк, который предоставит Вам его на самых выгодных условиях. И здесь, внимание! Наиболее выгодное предложение вовсе не обязательно должен быть самым дешевым! Многие клиенты сталкиваются в этот момент с дилеммой: идти ли за ипотечным кредитом непосредственно в банк, или воспользоваться услугами финансового советника. Если и Вы один из таких клиентов, рассмотрим все указанные здесь «за» и «против»: безусловно, принять решение станет легче. Во-первых, помните, что даже если Вы пойдёте в банк, клиентом которого являетесь уже много лет, Вы можете рассчитывать только на информацию о предложениях этого конкретного кредитора. Может быть, даже они будут немного лучше, чем для клиентов «с улицы», но никаких особых бонусов ожидать не стоит. Ваша лояльность, вероятно, не произведёт большого впечатления на банк, который, в первую очередь, стремиться получить максимальную маржу, и вряд ли обратит внимание на то, какими услугами пользовался клиент. Возможный плюс такой ситуации – быстрое рассмотрение банком вашей кредитной истории – ведь он уже имеет сведения о ваших доходах, и Вам не придётся, например, предоставлять выписки с лицевого счета. Проверьте несколько ипотечных предложенийЕсли кредитный консультант в банке представит Вам предложение по ипотеке только собственного финансового учреждения, то, конечно, у Вас не будет возможности сравнить его с другими предложениями. В конце концов, сотрудник банка не скажет Вам: «Наше предложение довольно дорогое, лучше идите к конкурентам!». Вывод? Вполне рациональным действием, кажется, посещение минимуму нескольких банков, или – ещё лучше – обращение к стороннему финансовому консультанту. Доверьтесь финансовому советникуРазница между сторонним консультантом и сотрудником банка также в том, что последний имеет постоянную зарплату и иногда какую-то символическую комиссию от выданного кредита. Независимо от того, оформит клиент ипотеку или нет, банк будет платить своему работнику.

Независимый финансовый консультант должен постараться – он получает вознаграждение за успех, то есть за то, что банк выплатит клиенту кредит, за просто поданную заявку ему никто не платит. Разве не логично тогда, чтобы он сделал всё, что в его силах, чтобы Вы достигли своей цели? Кроме того, финансовый консультант знает, что довольный клиент (то есть тот, который получил ипотечный кредит на хороших условиях) порекомендует его услуги своим друзьям и семье. Такие рекомендации – это для него почти святая вещь: без них трудно удержаться на рынке и гораздо проще работать с клиентом по рекомендации, чем с «с улицы». Ещё одна хорошая новость заключается в том, что финансовый консультант никогда не взимает с клиентов никаких комиссий! Если Вы попали на советника, который требует от Вас каких-то денег, например, за комиссию банка, то, вероятно, вы имеете дело с мошенником. Честный советник может только попросить оплатить «расходы на бумагу» – это, как правило, символическая сумма. Если же говорить о выгодах, не имеет значения, подаёте ли заявку на ипотеку непосредственно в банк или через финансового советника. В обоих случаях условия кредита будут одинаковыми же. Хотя некоторые советники даже способны «выбить» от банка дополнительные бонусы в вашему пользу, например, снижение процентной ставки или отсутствие дополнительных комиссий за предоставление кредита. Помните, что финансовый советник (чтобы объективно представить доступные предложения) должен задать Вам несколько вопросов, в частности, о получаемых доходах, обязательствах и кредитной истории. Не имеет смысла ничего утаивать. Даже если при заполнении заявки кредита «забыть», например, о каком-то «мелком» обязательстве, Вы можете быть уверены, что аналитик в банке доберётся до этой информации, а это только поставит Вас в очень неблагоприятном свете. Сделайте несколько запросов на ипотекуРассматривая дилемму «банк или консультант», возьмите во внимание тот факт, что во втором случае Вы получаете неоспоримое преимущество! – в одном месте вы можете не только проанализировать условия ипотечных займов, предлагаемые десятками банков, но и подать несколько кредитных заявок. Зачем это делать? На случай, если какой-то из банков не захочет давать Вам кредит. Причин отказа в кредитовании может быть много и нет смысла их здесь перечислять – банк имеет право не дать кредит и не обязан этого объяснять. Лучше сразу подать несколько заявок (по мнению автора, оптимально – это в 2-3 банка) – для собственной безопасности. Об этом знает любой хороший финансовый советник, и каждый будет рекомендовать такое решение. Но, внимание! Здесь нельзя переусердствовать, не надо отправлять слишком много запросов сразу. Примите во внимание тот факт, что банки направляют запросы о ваших обязательствах в бюро кредитных историй, и любой такой запрос понижает ваше количество очков (scoring). Но, об этом мы расскажем в другой раз. |

|

|

| Всего комментариев: 0 | |