08:00 Формы инвестиций, инвестиционный период и риски: что важно учитывать | ||||||||||||||||||||||||||||||

|

Что является лучшим вложением денег на данный момент? Этот вопрос задают себе многие вкладчики и инвесторы. Однако, какие денежные вложения имеют смысл для вас, зависит от ваших личных потребностей и целей. Часто инвесторы сталкиваются с дилеммой взвешивания своей потребности в безопасности и стремления к доходности. При этом большинство из них ставят безопасность выше прибыли. По данным ЦБ, около 29 трлн. рублей, принадлежащих гражданам РФ, находятся на безопасных сберегательных счетах. Но это «чувство надёжной защиты», к сожалению, ложно. Потому что низкий процент и инфляция гарантируют, что активы не растут и даже теряют покупательную способность. Вот почему обзор различных способов и форм инвестиций стоит вашего времени. Мы покажем вам, какие существуют инвестиционные возможности, каковы основы инвестирования денег и как найти лучшее вложение денег для вашей инвестиционной цели. Самое важное об инвестициях

Основы инвестирования денег: что вы должны знатьНе всегда легко найти подходящее вложение денег. Но тем, кто достаточно разбирается в этом вопросе, будет проще. Интересно, что понимается под вложением денег? Как это работает и на что обязательно следует обратить внимание? И чем отличается от простой экономии? Мы кратко изложили для вас основы инвестирования денег. Что такое вложение денег?По сути, термин вложение денег описывает любые счета или варианты инвестиций, которые могут давать прирост стоимости, а также потерю стоимости в результате повышения цен, прироста стоимости с течением времени или процентов. Вложения варьируются от денежных ценностей / биржевых ценностей, таких как акции, взаимные фонды или ETF, до материальных ценностей, таких как раритеты, золото и серебро, старинные автомобили или недвижимость. Теоретически, процентные сберегательные счета также входят в число денежных вложений. Однако, сберегательные счета имеют слишком низкую доходность и не приносят реальной прибыли. Поэтому мы позволяем себе считать их областью «сбережений», а не называть их вложением денег для создания активов. Почему инвестиционные вложения так актуальныВысокая доходность не даётся за даром, и найти богатые возможности стало значительно сложнее. Это связано с низкими процентными ставками по вкладам. Ещё одна проблема: деньги, хранящиеся на сберегательных счетах, теряют покупательную способность из-за инфляции. Всё это ведёт к тому, что люди ищут другие возможности для денежных вложений. По сути, с момента начала снижения процентных ставок инвесторы могут получать высокую прибыль только с помощью инвестиций в ценные бумаги и других прибыльных денежных вложений.

Инвестиционный период имеет решающее значениеТе, кто хочет вложить свои деньги прибыльно и успешно, всегда зависят от инвестиционного горизонта. В частности, при инвестировании денег в паевые фонды или ETF срок инвестирования имеет решающее значение для предотвращения или ограничения потерь. Для этого типа инвестиций рекомендуется длительный инвестиционный период. Потому что даже если произойдёт обвал цен, в течение более длительных периодов времени потери с большой вероятностью будут компенсированы. Наибольшие шансы на успех даёт вложение денег, если вы следуете долгосрочной инвестиционной стратегии и вносите изменения только в чрезвычайной ситуации. К инвестиционным ценностям относятся облигации, акции, взаимные фонды и ETF. Индексные фонды наиболее известны и широко используются. Прежде чем принимать решение о любой из этих форм инвестиций, стоит провести прямое сравнение:

Различные формы инвестиций для рассеивания рискаВ основах инвестирования денег постоянно говорится о важности диверсификации – то есть инвестирования в различные формы инвестиций для распределения риска. Таким образом, тот, кто делит свои активы, например, на ETF, фиксированные счета и акции, может защитить себя от больших потерь. Это преимущество особенно проявляется в том случае, если отдельные инвестиции по-разному развиваются в стоимости. Кроме того, инвесторы получают выгоду от того, что убытки компенсируются возможной прибылью в других местах. Обратите внимание на стоимость вложения денегТе, кто не хочет излишне терять деньги при инвестировании денег, должны обратить внимание на расходы. В то время как обычный банковские счета обычно бесплатны, некоторые фонды взимают высокие сборы с инвесторов. При длительном инвестиционном периоде в счёт этих сборов может уйти очень много денег. Поэтому инвесторы, которые хотят инвестировать деньги на фондовом рынке, всегда должны обращать внимание на взимаемые сборы. Чтобы сэкономить на затратах, стоит обратить внимание на недорогие ETF, а не отдельные акции или активно управляемые паевые фонды. Краткосрочная, среднесрочная и долгосрочная перспективаЧтобы иметь возможность разумно инвестировать свои деньги, вы должны сначала взглянуть на все свои активы и подумать о том, как долго вы хотите инвестировать деньги и какая сумма должна быть доступна в конце вложения денег. Важно знать, подходят ли вам краткосрочные, среднесрочные или долгосрочные денежные вложения. Краткосрочные инвестиции: какие вариантыКраткосрочные денежные вложения характеризуются, прежде всего, короткими сроками, это означает, что инвестор быстро восстановит доступ к вложенным активам. Часто денежные вложения с коротким сроком погашения используются для «парковки» неиспользуемых денег до того, как выбрать направление долгосрочного инвестирования. Кроме того, вы можете инвестировать деньги на краткосрочную перспективу, если хотите иметь доступный резерв на случай больших непредвиденных расходов. Классическими краткосрочными денежными инвестициями считаются банковские счета с процентным доходом. Деньги на таких счетах очень ликвидны, потому что вкладчики могут вносить и снимать их в любое время, а также потому, что нет лимитов. Это очень безопасное вложение денег, потому что баланс защищен агенством по страхованию вкладов на сумму до 1 400 000 рублей на клиента и банк. Среднесрочные варианты денежных вложенийСреднесрочные инвестиции особенно полезны, если вы уже знаете, что вам понадобятся деньги в определенный момент времени. Например, если вы копите деньги на крупную покупку. Чтобы вложить деньги в среднесрочной перспективе, возможны различные варианты инвестиций:

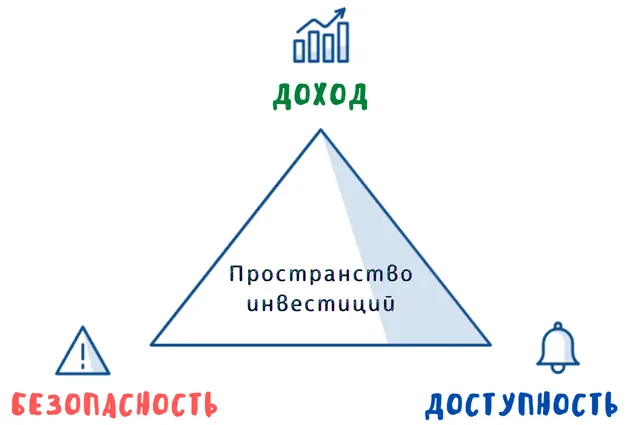

Долгосрочные вложения денегДолгосрочные денежные вложения часто используются для создания дополнительных пенсионных накоплений. Именно здесь вступают в игру денежные вложения в акции, паевые фонды и ETF. Потому что, особенно для инвестиций на фондовом рынке, рекомендуется максимально длительный инвестиционный период, чтобы компенсировать потенциальные убытки и улучшить возможности доходности. Те, кто держит свои акции дольше и получает высокую доходность от подъёмов, имеет меньший риск попасть в убыточную сделку в момент продажи. Даже если продать в кризис. Куда вложить деньги: инвестиционный треугольникПри принятии решения о том, куда вы хотите вложить свои деньги, может помочь «Волшебный треугольник вложения денег». Инвесторы могут классифицировать отдельные денежные вложения в пределах инвестиционного треугольника. Углы обозначают три основных инвестиционных критерия: безопасность; ликвидность; прибыльность. В зависимости от того, какими свойствами обладает денежная инвестиция, её можно расположить на треугольнике. Например, если вы хотите получить как можно более высокую доходность, вам придётся подвергать свои средства более высокому риску. Если вы хотите инвестировать свой капитал безопасно, вероятны, вы потеряете в прибыли.

Треугольник – это сильно упрощенное представление пространства инвестиций. Инвесторы должны знать, что не существует денежных вложений, которые могли бы удовлетворить все три угла в одинаковой степени. Необходимо выяснить, где инвестор видит себя, и, правильно сочетая несколько денежных вложений, сформировать свой собственный профиль доходности от риска. Как лучше всего вложить свои деньгиПосле того, как вы получите представление о том, как инвестировать деньги и какие формы инвестиций существуют, естественно, возникает вопрос о том, какие денежные инвестиции вам больше всего подходят. Какой инвестиционный вариант идеально подходит для вас, вы можете решить по нескольким критериям. Прежде всего, при выборе подходящих денежных вложений важны ваша склонность к риску, уже существующий капитал, а также ваши цели, инвестиционный горизонт и потребности в деньгах. Прежде чем вкладывать деньги:Чтобы найти подходящее вложение денег, обязательно посмотрите на все свои активы. Получите представление о том, сколько денег вам нужно ежемесячно, и всегда имейте достаточный резерв (шестимесячную зарплату). У вас есть кредит и крупная сумма, доступная в краткосрочной перспективе? В идеале, сначала используйте её для погашения кредита. Поскольку процентные ставки по кредиту, подлежащие выплате, обычно превышают любую возможную доходность, это лучшая инвестиция, и вы избавляетесь от дополнительных финансовых обязательств. Определение склонности к рискуБольшинство инвесторов хотят 100% безопасных вложений денег с высокими процентными ставками и хорошими возможностями для получения прибыли. Тем не менее, вложение денег всегда сопряжено с рисками, особенно с фондами акций, ценными бумагами и индексными фондами. Потому что развитие цен на фондовом рынке невозможно предсказать. Важно отметить, что вы просто вкладываете деньги, которые вы можете лишить на время инвестировать. Сколько риска вы хотите принять и можете перенести лично, вы должны определить для себя сами. Помните, что ни одно вложение денег не является на 100% безопасным, поэтому сравните свои инвестиционные варианты с точки зрения рисков. Многие поставщики паевых фондов и ETF собирают исторические данные и историю цен и рассчитывают волатильность, то есть колебания фонда. Используя эти данные и историю цен, инвесторы могут ориентироваться в возможной доходности, но они не должны делать выводов о будущем этих фондов. Это означает, что прошлые изменения стоимости не являются надежным показателем будущей эффективности. Правильно инвестировать: цели и потребности в деньгахЧтобы найти подходящие для вас денежные вложения, помимо определения склонности к риску, имеет смысл установить чёткие цели, а также установить потребности в деньгах и инвестиционный горизонт. Спросите себя, сколько денег вы можете вложить в общей сложности. Если вы хотите создать актив для своих пенсионных накоплений, то долгосрочные вложения денег – хорошее решение. Вы уже знаете, что вам понадобится капитал через несколько лет? Выберите подходящее среднесрочное вложение денег. В конечном счете, также актуален вопрос о том, какую прибыль вы хотите получить от своих денежных вложений. Итог: вкладывайте в активы с прибыльюНа вопрос «Сколько денег я должен инвестировать и какая форма инвестиций подходит для меня?» нет универсального ответа. Каждый инвестор должен ответить на этот вопрос сам. Инвестиции с высокой доходностью гарантируют, что инвесторы могут построить большие активы в долгосрочной перспективе. Даже если нет гарантии прибыли и необходимо учитывать риски потерь, в долгосрочной перспективе высока вероятность получения прибыли даже в кризисные периоды. Для каждого инвестора существует подходящее сочетание различных классов активов, которое учитывает индивидуальную склонность к риску и индивидуальные цели. Любой, кто рассматривает возможность вложения денег в ценные бумаги, должен учитывать возможности и риски в равной степени. Важно отметить, что те, кто думает в краткосрочной перспективе, должны избегать инвестиций в акции или другие ценные бумаги и целенаправленно бороться с рисками. | ||||||||||||||||||||||||||||||

|

|

| Всего комментариев: 0 | |