07:22 Решаем квартирный вопрос: как обзавестись своим жильём |

|

Сегодня мы поможем вам разобраться: когда лучше аренда, а когда – ипотека, всегда ли безопасно думать о недвижимости как об инвестиции, как государство помогает решать квартирный вопрос. В общем, как не работать на квартиру, а заставить ее работать на вас. Покупаю для себя или инвестируюОдин из самых опасных мифов, засевших в головах граждан России, – слоган какой-то риелторской фирмы 90-х, кажется, годов: «Недвижимость всегда в цене». Многие до сих пор уверены, что квартиры могут только дорожать. Это совсем не так – спросите, например, у японцев: там пик был достигнут в 1989(!) году, к тому уровню цены так и не вернулись. Или посмотрите на графики цен на жилье в Москве и Подмосковье – например, на сайте IRN: В мировой экономической истории зафиксированы десятки эпизодов значительного и долгосрочного снижения цен на жилье.

В России цены серьезно упали в 2008-2009 годах и 2015-2016 годах; есть шанс, что падение ещё повторится (учитывая государственные планы по наращиванию объемов жилищного строительства). Впрочем, достоверно это не могут предсказать даже самые профессиональные экономисты. Слишком много факторов, кратко-, средне- и долгосрочных: динамика и распределение доходов, доступность и цена кредита, направленность миграционных потоков, демографическая структура общества, склонность к сохранению многопоколенных семей или дальнейшей атомизации, доступность и доходность других инструментов инвестиций, состояние транспортной инфраструктуры городов. И так далее, и тому подобное – хватило бы на огромную монографию, а четкого ответа все равно бы не было. Плохо экономическая наука умеет описывать и пузыри, периодически надувающиеся на рынках. Ими называют ситуации, когда цены на какие-то активы «уходят в космос», сильно отрываются от казавшихся равновесными уровней. Одни из самых важных пузырей – на рынках жилья. И здесь тоже нет ответа: был ли в России и – главное, в Москве – настоящий пузырь, а если был – лопнул ли он уже. В общем, для тех, кто считает недвижимость хорошим способом сохранить заработанное, советуем поставить галочку: это – сомнительная идея. При некоторых сценариях через несколько лет или десятилетий жилье в некоторых странах или регионах России может не стоить почти ничего. Или наоборот – как это было на протяжении довольно продолжительного времени - цены на жилье могут значительно опережать инфляцию. Проще говоря, к покупке недвижимости стоит относиться как к инвестиции – помнить о рисках, оценивать доходность других инструментов. Впрочем, в России для большинства квартира – это просто жилье, место, где спят, растят детей, укрываются от непогоды. Оценивать эти возможности в деньгах – не всегда лучшая жизненная стратегия. Но и тем, кто думает так, покупая или продавая квартиру, нужно помнить и об инвестиционных рисках, иначе можно сильно переплатить или, наоборот, продешевить. Не стоит забывать и о налогообложении недвижимости (за излишки рано или поздно придется платить). Подходит ли мне ипотекаВот простое упражнение. Предположим, вам нужен ипотечный кредит на сумму 1 млн руб. Откройте ипотечный калькулятор. Обратите внимание, как меняется процент и ежемесячный платеж, когда вы увеличиваете срок.

Вводных, конечно, недостаточно. Для точного ответа нужно знать ещё несколько параметров, определяющих ставку по кредиту (размер первоначального взноса, наличие страховки и т.п.). Но при ставках 12% и выше, переплата за кредит на 30 лет окажется раза в три больше самого кредита. А ежемесячный платеж по сравнению с 10-летним кредитом станет меньше незначительно.

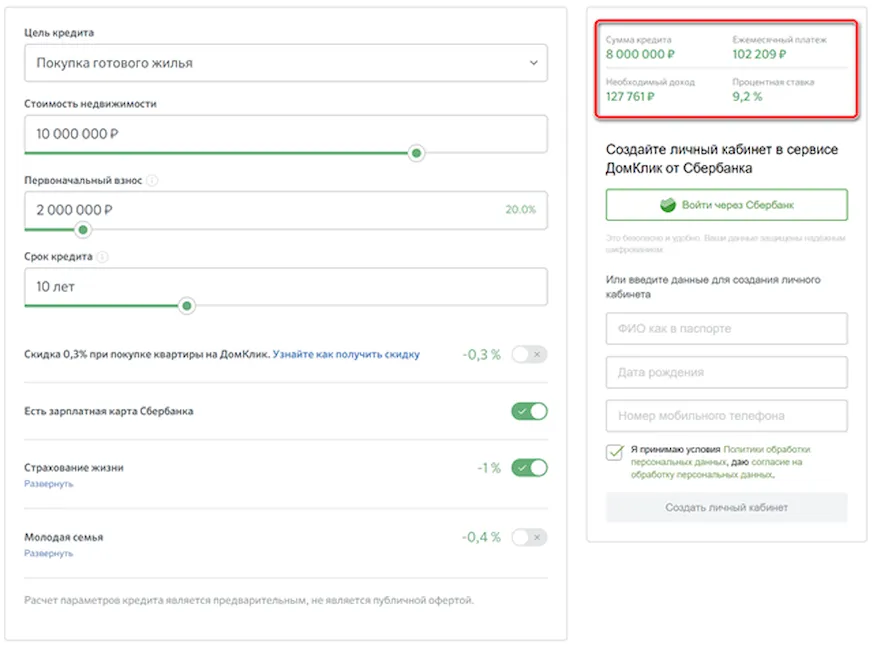

Шанс на хорошие условия кредитования обычно есть в двух случаях. Если вы получаете зарплату на карточку, то банк, который ее выпустил, – ваш кандидат №1. Банки многое знают про своих «зарплатных» клиентов, поэтому обычно предлагают им льготные условия кредитования. По крайней мере, по сравнению с другими клиентами. Но в любом случае, сравните его условия с рынком в целом. Помните, что тон на рынке задают крупнейшие банки. Среди них – ваш кандидат № 2. И только если в обоих банках вам откажут, имеет смысл искать другие варианты. Своё жильё – аренда или собственностьПопробуйте воспользоваться ипотечным калькулятором Сбербанка и рассчитать кредит на покупку типовой московской квартиры за 10 млн рублей при 20%-ном первоначальном взносе. При ставке 9,2% (довольно низкой по состоянию на начало 2020 года) и сроке в 10 лет ежемесячный платеж составит около 100 тысяч рублей. Арендовать такую квартиру в Москве можно за 40-50 тыс. рублей. Стоит ли покупать?

В краткосрочной перспективе – не стоит. На разницу между платежом за аренду и за ипотеку многое можно себе позволить. А можно положить 2 млн руб. (первый взнос) на депозит – например, года на три. «Сэкономленные» на ипотечных платежах деньги откладывать. И через три года взять ипотеку со взносом 50% и ежемесячным платежом близким к 60 тыс. Это если ставка не изменится – а она, скорее всего, станет меньше. Конечно, такой вариант подойдет не всем: экономить придется прилично. Но если вы не ждете квартиру в наследство и не уверены, что сможете арендовать её после выхода на пенсию, его стоит обдумать. Аргументы «за» могут быть и во внеэкономической сфере – это безопасность, уверенность в завтрашнем дне, стремление обустроить гнездо по собственному вкусу, даже «хоть не пропью». А могут быть и вполне рациональными: ожидание роста цен на жилье и сближения цен за аренду с ипотечными платежами. Такое в мире бывает, но в Москве еще ни разу не наблюдалось. Москва, впрочем, отдельный случай – цены на покупку жилья здесь как минимум на треть поддерживаются иногородними покупателями. Для них московская недвижимость – социальный лифт, способ радикально улучшить качество жизни или спрятать доходы. В регионах ситуация иная: разрыв между ипотечным платежом и ставками аренды не так велик, процентные ставки и платежи, особенно по льготным программам (военной ипотеке, молодым семьям) – значительно меньше. Кроме того, есть простое правило: больше 40-50% дохода платить за кредит нельзя. А значит, в нашем московском примере позволить себе ипотеку может семья с суммарным доходом от 250 тыс. рублей в месяц. Даже в богатой столице таких немного – судя по данным Росстата, вряд ли больше 20%. И у большинства жилищная проблема давно решена, а часть доходов формируется от сдачи в аренду вторых-третьих квартир. Тем не менее, несмотря на, казалось бы, неочевидную целесообразность покупки по сравнению с арендой, спрос на жилье не ослабевает. Причина понятна: рынок аренды – почти на 100% в тени, здесь не платят налоги, не регистрируют сделки, жильцам не получить нормальную медицинскую помощь, не устроить ребенка в детсад и хорошую школу. По сути, арендаторы квартир в России поражены в правах. Риелторы говорят, что только в Москве их чуть ли не полмиллиона семей. Конечно, социальная проблема такого масштаба рано или поздно привлечет внимание государства и будет решена. Тем более что российские власти уже давно озабочены недостаточной трудовой мобильностью населения. А значит, аренда со временем может стать привлекательнее. Если, конечно, инфляция не упадет до 2-3% в год, а ставки по ипотеке до 4-5%. Как выгодно продать квартируНедвижимость – один из самых неликвидных активов, доступных обычному человеку. Её продажа неизбежно сопряжена с большими расходами и временными затратами. Совокупные издержки, если учитывать стоимость потраченного времени, в любом случае составляют несколько процентов от цены жилья. Для большинства это суммы, сопоставимые с доходом за несколько месяцев или даже лет. Стоит с этим заранее смириться и запастись валерьянкой. А также как следует подготовиться к сделке: обсудить все подробности со специалистами, разобраться (в том числе и с помощью специализированных сайтов), какие есть риски, какие обязательства в какой момент возникают. Это не только спасет от лишней нервотрепки, но и снизит риск попасть в лапы к мошенникам: речь все же идет о суммах, которые для большинства – главный капитал в их жизни. Следующий шаг – оценка. Нормальные риэлторы обычно знают ситуацию на рынке и за скромное вознаграждение (или вообще бесплатно, рассчитывая на комиссию от продажи квартиры) способны довольно точно оценить ваше жилье. Хорошие – дать диапазон цен и примерно оценить сроки, за которые может найтись покупатель. Правило очевидное: просишь чуть дороже – покупатель ищется дольше, дешевле – быстрее. Имеет смысл уточнить, почем предлагается к продаже аналогичная недвижимость на специализированных сайтах и как быстро она «уходит». Заодно, кстати, получите возможность проверить – не жулик ли ваш риелтор. Допустим, покупатель все же нашелся, о цене сговорились, сделка состоялась (с применением банковского кредита или нет, с безналичными расчетами или через ячейку – здесь еще немало вариантов, которые в каждом конкретном случае лучше обсуждать с профессионалом или хотя бы как следует продумывать). В этот момент – по крайней мере, с точки зрения государства – у вас возник доход. А значит, необходимость заплатить налоги или доказать налоговой службе, что вы им ничего не должны. Внимание! В соответствии с НК РФ, если вы владели имуществом (не только недвижимостью – любым) больше пяти лет, доход от его продажи налогом не облагается. Если меньше пяти лет, есть несколько вариантов:

|

|

|

| Всего комментариев: 0 | |