10:12 Кредитная карта: очень полезный банковский продукт, но с подвохом |

|

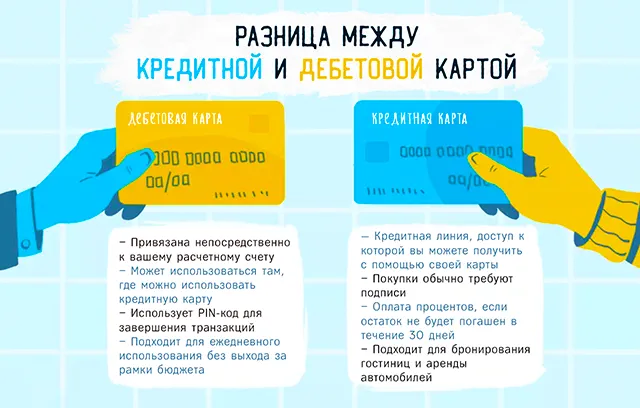

Вместо того, чтобы тратить свои собственные сбережения, часто бывает лучше покрыть текущие расходы с помощью кредитной карты. Однако, это решение предназначено только для тех, кто хорошо контролирует свои финансы. Если вы забудете о лимитах и сроках, кредит вместо поддержки станет бременем. Согласно последним данным, каждый пятый взрослый в России использует возможности, предоставляемые кредитными картами. Этот тип карт, в отличие от дебетовых карт, фактически является формой банковского кредита. Другими словами – при оплате кредитной картой покупки в продуктовом магазине или бронировании билетов в кино онлайн мы делаем это на деньги, которые нам одолжил банк. Это решение увеличивает ликвидность домашнего бюджета и является ценной помощью в случае непредвиденных расходов.

Если вы можете скрупулёзно управлять своими финансами, внимательно следя за тем, чтобы не превышать предоставленный кредитный лимит и своевременно погашать свои обязательства (в зависимости от банка, так называемый беспроцентный период составляет от 45 до 60 дней), использование кредитной карты будет действительно бесплатным или расходы будут ограничены ежегодной платой за обслуживание счета. Кредитные риски для забывчивыхЕсли кредитные карты являются полезным инструментом, откуда возникает общий скептицизм по отношению к ним? В основном, потому, что держатели кредитных карт довольно часто забывают о лимитах и сроках. В большинстве банков после закрытия расчетного месяца держатель кредитной карты имеет от 2 до 5 недель для погашения своих обязательств. Если он исполнит их в отведенное время, то не будет иметь никаких финансовых последствий. Однако, если он не погасит всю сумму долга, а только минимальную сумму, обычно 5% от суммы долга, то его беспроцентная карта станет очень дорогим кредитом. Задолженность перед банком и уплата минимального платежа при максимальной установленной законом процентной ставки зачастую не являются большой проблемой. Гораздо дороже для держателя кредитной карты ситуация, когда он забывает погасить минимальную сумму задолженности, требуемую банком. Тогда, в дополнение к высокой процентной ставке по своим обязательствам, он также получит текстовое, электронное или телефонное сообщение с просьбой погасить сумму долга. Кроме этого, банк выставит дополнительные счета за действия по сбору просроченной задолженности. Другие риски кредитных картХотя несоблюдение сроков (или неспособность их соблюдать) является наиболее распространенным источником дополнительных расходов для держателей кредитных карт, существуют другие потенциальные проблемы. Снятие наличных через банкоматВ случае кредитных карт их использование бесплатно, только если мы совершаем безналичные транзакции, в которых вместо банкнот и монет мы используем саму карту для покупок. Однако, если мы используем «пластик» для снятия денег с банкомата, мы будем платить высокую комиссию в размере 3-5% за такую операцию, и в некоторых случаях списанная сумма не будет включена в беспроцентный период. Проще говоря – снятие денег в банкомате с помощью кредита – худшее из возможных решений. Во-первых, оно приносит самые большие затраты, и, во-вторых, мы приводим в движение всю машину процентов. Превышение лимита задолженностиВ отличие от дебетовых карт, где мы можем совершать транзакции только при наличии достаточных средств на счете, в случае оплаты кредитными картами оплата будет производиться, даже если в результате будет превышен предоставленный нам кредитный лимит. Этот механизм позволяет избежать «неловкости», например, на кассе магазина, когда у нас заканчиваются средства, но банк взимает за это дополнительную комиссию (расходы аналогичны тем, когда мы не платим минимальную сумму долга по карте). Операции в иностранных валютахСитуация также опасна, когда мы используем кредитную карту для платежей в иностранной валюте. Когда мы расплачиваемся картой, номинированной в рублях, за продукт, цена которого выражена, например, в евро, банк также добавляет собственную комиссию к курсу, установленному эмитентом карты (чаще всего, это Visa или Master Card), или игнорирует прайс-лист оператора карты и обменивает валюту в соответствии со своим собственным (неблагоприятным для клиента) обменным курсом. В этом случае, помимо стоимости конвертации валюты, угрозой является также тот факт, что вся операция рассчитывается в два этапа. На первом этапе банк блокирует сумму, подлежащую оплате за товары, на счете кредитной карты, конвертируя её по курсу оператора карты (этот курс очень близок к рыночному курсу). Держатель карты, проверив свою учетную запись, чтобы убедиться, что транзакция была действительно выполнена, может быть убежден, что заблокированная сумма – это полная стоимость, которую он несёт. К сожалению, на втором этапе (обычно через три или четыре дня), когда банк регистрирует транзакцию на карточке клиента, он добавляет свою комиссию к заблокированной сумме или рассчитывает её по курсу обмена из своей собственной таблицы обменных курсов. В обоих случаях это означает дополнительные расходы для держателя карты. В исключительных случаях также существует риск того, что таким образом будет превышен предоставленный кредитный лимит. Стоит ли использовать кредитную карту?Говоря о затратах, следует также помнить, что если мы не будем активно использовать нашу кредитную карту, совершая ежемесячные платежи в размере нескольких тысяч рублей, а в некоторых случаях даже нескольких десятков тысяч рублей, то большинство банков-эмитентов будут взимать с нас ежемесячную плату за её обслуживание. Поэтому при рассмотрении целесообразности оформления кредитной картой, необходимо тщательно проанализировать, для каких целей мы будем её использовать и, прежде всего, можем ли мы её себе позволить. Мы рекомендуем кредитные карты только людям со стабильным финансовым положением, которые имеют в своем распоряжении определенные сбережения (равные, по крайней мере, одному-двум размерам предоставленного кредитного лимита). Тогда, вместо того чтобы оплачивать неожиданные расходы своими деньгами, мы можем воспользоваться беспроцентным займом на кредитной карте. Однако, если кредит становится вашим основным источником финансирования, у вас нет сбережений, и ваш платёж достаточен только для погашения ранее использованного лимита задолженности, тогда мы советуем вам как можно скорее отказаться от кредитной карты. Лучше жить более экономично в течение некоторого времени, чем подвергать себя обвинениям и высоким процентным ставкам, связанным с обслуживанием вашего долга. |

|

|

| Всего комментариев: 0 | |