08:50 Торговля через ETF: что это такое и чем отличаются от управляемых фондов |

|

Многие частные инвесторы заинтересованы в диверсифицированных и недорогих инвестиционных возможностях, таких как ETF, которые покупаются и продаются на фондовой бирже. ETF – это аббревиатура от Exchange Traded Fund, что в переводе означает биржевой индексный фонд. ETF содержат ценные бумаги, такие как акции или облигации, и копируют индекс ценных бумаг. Поэтому они предлагают привлекательные возможности для получения прибыли, намного более высокие, чем деньги до востребования или срочные депозиты. Здесь вы можете узнать все подробности о торговле ETF, рисках, затратах и отличиях ETF от активных фондов. Вкратце о главном

Чем ETF отличаются от активных взаимных фондовETF можно торговать каждый торговый день, и поэтому они намного более ликвидны, чем активно управляемые инвестиционные фонды. Это особенно интересно для инвесторов, потому что они могут быстрее получить свои деньги при продаже. Кроме того, имеются следующие отличия:

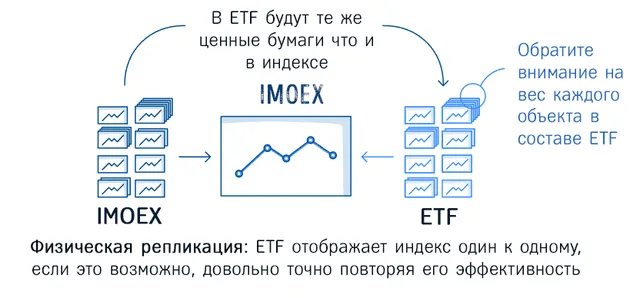

Торговля с ETF автоматизирована – по крайней мере, если они физически воспроизводят индекс: один к одному или путём выборки. Вы покупаете именно те ценные бумаги, которые также входят в индекс. И они заменяют именно те ценные бумаги, которые также заменяет индекс.

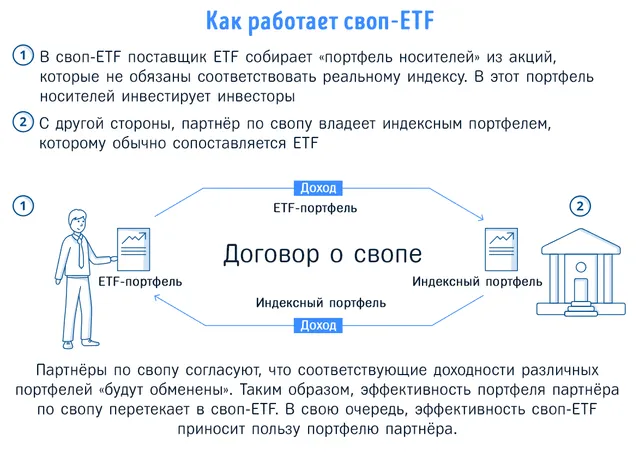

Немного по-другому обстоят дела с синтетическим воспроизведением ETF. Они включают ценные бумаги, отличные от индекса, и договариваются о свопе доходности с партнером по свопу. Затем один получает возврат другого. В случае активных фондов, которые не основаны на определенном индексе, руководство фонда заботится о покупке и продаже ценных бумаг. Активное управление связано с высокими общими затратами. ETF стремятся максимально приблизиться к доходности индекса при торговле ценными бумагами. Активные фонды, в свою очередь, хотят превзойти рынок. Именно этот аспект интересен, потому что исследования показывают, что фонды в большинстве случаев не справляются с этим. Репликация: как ETF копируют индекс

Пример физической репликации ETFФизически реплицируемый ETF отслеживает свой индекс один к одному. Это означает, что все ценные бумаги, содержащиеся в индексе, также можно найти в ETF.

Индекс может быть, например, IMOEX, включающий 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских эмитентов. Соответственно, IMOEX ETF содержит акции этих 50 компаний в любой момент времени. Доля отдельных акций в активах фонда ETF соответствует весу в IMOEX. IMOEX время от времени меняется. Добавляются новые высокодоходные компании, а ранее представленные компании уходят из индекса. Поскольку ETF следует за этими движениями, он должен покупать или продавать соответствующие акции. Это приводит к транзакционным издержкам, которые могут снизить доходность ETF. Проблема в том, что транзакционные издержки увеличиваются по мере того, как больше акций включается в индекс, и чаще изменяется индекс. ETF может не соответствовать доходности индекса и не достичь своей цели. Поскольку IMOEX, во-первых, содержит управляемое количество компаний и, во-вторых, лишь редко существенно меняется, проблема не столь всеобъемлюща. Однако, с другими индексами, которые содержат гораздо больше акций, такими как MSCI World или S&P500, транзакционные издержки могут достигать слишком высокого уровня. В этом случае ETF использует выборочную репликацию. В этой подформе физического воспроизведения ETF покупает и торгует только теми ценными бумагами, которые оказывают значительное влияние на показатели индекса. Однако принцип покупки и продажи, основанный на изменении индекса, при выборке одинаков. Пример синтетической репликации ETFДля индексов, прямая (и даже выборочная) репликация которых привела бы к слишком высоким транзакционным издержкам, используют синтетическую репликацию. Это означает, что ETF покупают и торгуют ценными бумагами, отличными от тех, которые фактически содержатся в индексе. В конце концов, у них всё ещё есть доходность индекса – через своп, обмен доходами. ETF обменивает свой доход на доход партнера по обмену. Доходы, которые поставщик ETF затем генерирует на основе приобретенных ценных бумаг, передаются партнеру по обмену. Партнер по обмену передает доходность индекса в ETF.

Даже если синтетическая репликация для IMOEX невозможна, мы будем придерживаться этого примера для ясности. Отслеживание на основе свопов означало бы, что ETF будет покупать ценные бумаги, отличные от акций 50 компаний IMOEX. Это ценные бумаги, с которыми ETF, скорее всего, может получить доход, аналогичный доходу IMOEX. С другой стороны, есть партнёр по свопу, который гарантирует ETF доход, полученный на основе IMOEX. В конце концов, партнёр по свопу и поставщик ETF обмениваются своими соответствующими доходами. ETF также показывает соответствующую доходность IMOEX без торговли ценными бумагами IMOEX. На самом деле, синтетическая репликация обычно имеет место, когда ETF хотят воспроизвести индекс, который трудно представить с точки зрения экономической эффективности. Производительность: как оцениваются ETF

Фондовая биржа работает по рыночному принципу, а именно по принципу спроса и предложения. Грубо говоря, цены ETF основаны на том, насколько популярны инвестиции в данный момент. Чем больше людей инвестирует в ETF на фондовом рынке, тем выше будет его цена. Чем больше людей продают свои паи, тем больше падает цена. На самом деле, маркет-мейкеры (биржевые маклеры) или автоматические компьютерные системы работают, чтобы свести воедино спрос и предложение и использовать их для определения соответствующих курсов. Цены могут меняться каждую секунду. В идеале курс должен обеспечить самый высокий оборот для компании, стоящей за ним. Разброс тут тоже интересный. Это разница между ценой покупки и продажи ETF. Например, вы можете купить акции ETF за 65 рублей и продать за 60 рублей. Таким образом, спред составит 5 рублей. Спред зависит от объёма торгов. Но, так очень много инвесторов покупают и продают ценные бумаги, лежащие в основе индекса, спред в цене ETF низкий. Высокие спреды возникают, когда сделок мало. Заключение – зачем инвестировать в ETFВ принципе, инвестиции в ETF рекомендуются из-за простоты, диверсификации и экономической эффективности, связанных с ETF. Однако, за кулисами есть несколько более сложные продукты. Методы и стоимость репликации влияют на производительность ETF. Это должно быть близко к индексу. А производительность, в свою очередь, влияет на цену, которая зависит от спроса и предложения и может колебаться. |

|

|

| Всего комментариев: 0 | |